Ricordate le obbligazioni Eni 2028 che vennero emesse dal Cane a Sei Zampe nel mese di gennaio riscuotendo un successo totale tra gli investitori retail? Sicuramente si visto trattò della prima emissione obbligazionaria di una grande società italiana rivolta ai semplici investitori (e non ai soliti istituzionali).

Per chi avesse la memoria corta (sicuramente pochissimi) ricordiamo che le obbligazioni Eni offrivano un rendimento del 4,3% per i primi 5 anni di vita del bond con possibilità di incremento ulteriore al 4,8% nel caso in cui la quotata italiana non sia in grado di riuscire a raggiugere i suoi obiettivi di sostenibilità.

Ma perchè a distanza di quasi un mese dall’avvio della quotazione delle obbligazioni Eni 2028 sul mercato secondario di Borsa Italiana siamo tornati a parlare di questo strumento (e per di più mentre tutta l’attenzione dei risparmiatori è rivolta all’emissione del nuovo BTP Italia marzo 2028)?

La spiegazione è molto semplice: il rendimento del bond Eni 2028 è andato a picco sul mercato secondario a causa di una forte crescita della quotazione che è nettamente salita oltre la pari.

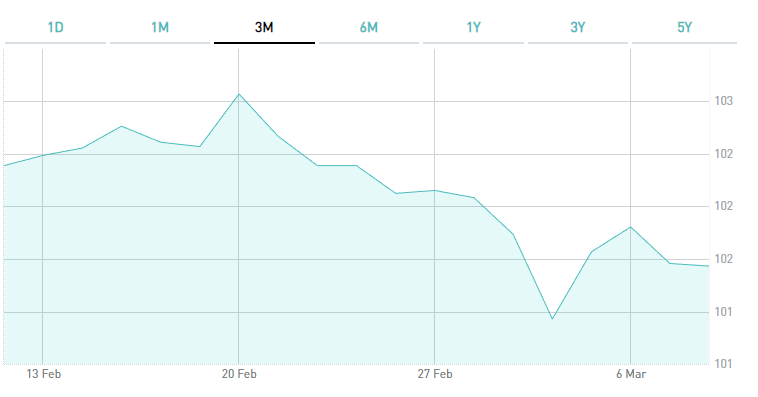

Ma vediamo un pò di numeri che comunque sono perfettamente visibili semplicemente guardando la tabella in basso (ISIN IT0005521171 / Denominazione Eni Sdg Linked Tf 4,3% Fb28 Eur).

Oggi 8 marzo, il bond Eni quota 101,76. Un valore sopra la pari che comunque non è neppure il picco massimo visto che il 20 febbraio eravamo a 102,89.

Una quotazione come quella attuale si traduce in un rendimento alla scadenza del 3,89%. Siamo decisamente sotto rispetto a quel 4,3% indicato in precedenza. Il processo alla base di questo meccanismo è molto semplice: se sale la quotazione, allora il rendimento cala.

E attenzione perchè le percentuali che abbiamo riportate sono al lordo nel senso che c’è la tassazione di cui tenere conto. Come avevamo già segnalato nel nostro post di approfondimento su quanto conviene comprare il bond Eni 2028, la tassazione delle obbligazioni non è quella dei titoli di stato (26% contro il 12,5%!).

Bond Eni 2028 VS BTP: non c’è più partita?

Già in fase di emissione, le obbligazioni Eni vennero subito confrontate con il BTP pari durata. Nel mondo degli investimenti obbligazionari, il raffronto con il titolo di stato è oramai un obbligo e non potrebbe essere diversamente alla luce delle previsioni sui rendimenti BTP 2023. Ma si raffrontano le obbligazioni con i BTP anche perchè questi ultimi sono il massimo in termini di sicurezza (e infatti sono citati ai piani alti della classifica su dove mettere i risparmi per essere sicuri).

Premesso questo, già epoca dell’emissione le obbligazioni Eni mostrano di soffrire nel confronto con il BTP a cedola fissa del Tesoro e questo a causa della maggiore tassazione cui i bond societari sono soggetti in Italia rispetto alla tassazione di favore di cui godono i BTP. Quello 0,2% di sconto era già all’epoca troppo risicato per poter resistere durante la quotazione sul secondario.

LEGGI ANCHE >>> Quotazione Obbligazioni Eni 2028 sul MOT: è meno redditizio del BTP

E infatti i nodi sono venuti al pettine e il rendimento del 4,05% offerto dal BTP a 5 anni (lordo) straccia quello del bond Eni già al lordo (sui netti la differenza è ancora più notevole).

Qualche amico investitore a questo punto potrebbe dire: si ma le obbligazioni Eni sono sostenibili e hanno sempre quel jolly dello 0,5% in più previsto il sesto anno in caso di mancato raggiungimento degli obiettivi ESG. Obiezione molto giusta, tuttavia pur considerando quello 0,5% non andiamo molto lontano.

Insomma le obbligazioni Eni 2028 soffrono sul secondario rispetto al BTP.

Probabilmente questa tendenza è destinata a durare anche prossimamente. E gli investitori, da parte loro, come stanno reagendo a questa situazione? L’impressione che si può avere analizzando i dati su numero dei contratti e loro valore medio, è che il bond continui ad attrare soprattutto i piccoli investitori. Ciò dimostra che l’appeal resta alto. Vedremo se questa tendenza è destinata a proseguire o meno.